Tagesgeld-Vergleich: Tagesgeldkonten mit Top-Zinsen 2025

Zuletzt aktualisiert: 07.03.2024

Tagesgeldkonten bieten eine flexible Möglichkeit, Geld zu sparen, ohne es langfristig binden zu müssen. Sie sind speziell dafür konzipiert, um kurzfristige finanzielle Ziele zu erreichen oder als Notgroschen zu dienen.

Wir haben 32 Tagesgeldkonten anhand verschiedener Kriterien verglichen und die drei besten ausgewählt: DKB Kostenloses Girokonto, comdirect Girokonto Aktiv und Consorsbank Girokonto Essential. Diese Konten haben sich als die Spitzenreiter unseres Tests herausgestellt.

In unserem Ratgeber erfährst du, worauf du bei der Auswahl eines Tagesgeldkontos achten solltest und welche Gebühren anfallen können. Außerdem zeigen wir dir, wie du ein Tagesgeldkonto eröffnen kannst. Wir beleuchten die Vor- und Nachteile eines Tagesgeldkontos und bieten dir weitere Informationen, um deine Entscheidung zu erleichtern. Schließlich beantworten wir häufig gestellte Fragen zum Thema Tagesgeldkonto, damit du bestens informiert bist.

Alle Inhalte dieses Artikels:

Was ist ein Tagesgeldkonto?

Ein Tagesgeldkonto ist eine Form der Geldanlage, bei der du jederzeit über dein Geld verfügen kannst und dabei Zinsen erhältst. Im Vergleich zu einem Girokonto, das für den täglichen Zahlungsverkehr genutzt wird, bietet ein Tagesgeldkonto höhere Zinsen und ist flexibler, da du Geld ohne Kündigungsfrist ein- und auszahlen kannst. Allerdings ist es nicht für direkte Zahlungen wie Mietzahlungen oder Einkäufe vorgesehen, da Ein- und Auszahlungen üblicherweise über ein Referenzkonto laufen. Um von einem Tagesgeldkonto zu profitieren, musst du es als ergänzende Geldanlage zu deinem Girokonto betrachten, mit dem Vorteil einer attraktiven, variablen Verzinsung und flexiblen Handhabung.

Beste Tagesgeldkonten im Vergleich (Februar 2024)

Wir haben 32 Tagesgeldkonten verglichen und dabei haben es die folgenden 8 Konten in unsere Übersicht im Februar geschafft:

- comdirect Girokonto Aktiv

- Consorsbank Girokonto Essential

- norisbank Top-Girokonto

- C24 Smart

- comdirect Girokonto Extra

- comdirect Girokonto Plus

- Deutsche Bank AktivKonto

- Deutsche Bank BestKonto

comdirect Girokonto Aktiv

| 3,75 % p.a. | |

| 100,000 | |

| kostenlos |

Consorsbank Girokonto Essential

| 3,75 % p.a. | |

| 100,000 | |

| kostenlos |

norisbank Top-Girokonto

| 3,85% p.a | |

| 100,000 | |

| kostenlos |

C24 Smart

| 2,5 % | |

| 100,000 | |

| kostenlos |

comdirect Girokonto Extra

| 3,75 % p.a. | |

| 100,000 | |

| kostenlos |

Folgende Girokonten haben wir ebenfalls verglichen: DKB Kostenloses Girokonto, ING Girokonto, 1822direkt Girokonto Klassik, Consorsbank Girokonto Unlimited, 1822direkt 1822MOBILE, norisbank Girokonto Plus, Commerzbank KlassikKonto, Commerzbank PremiumKonto, ING Girokonto, TARGOBANK Online-Konto, TARGOBANK Plus-Konto, C24 Plus, C24 Max, bunq easyMoney Personal, bunq easyGreen Personal, N26 Standard, N26 You, N26 Metal, N26 Girokonto, Openbank Girokonto Open, TARGOBANK Komfort-Konto, TARGOBANK Premium-Konto, bunq easyBank Personal und Commerzbank Startkonto.

Inhalt

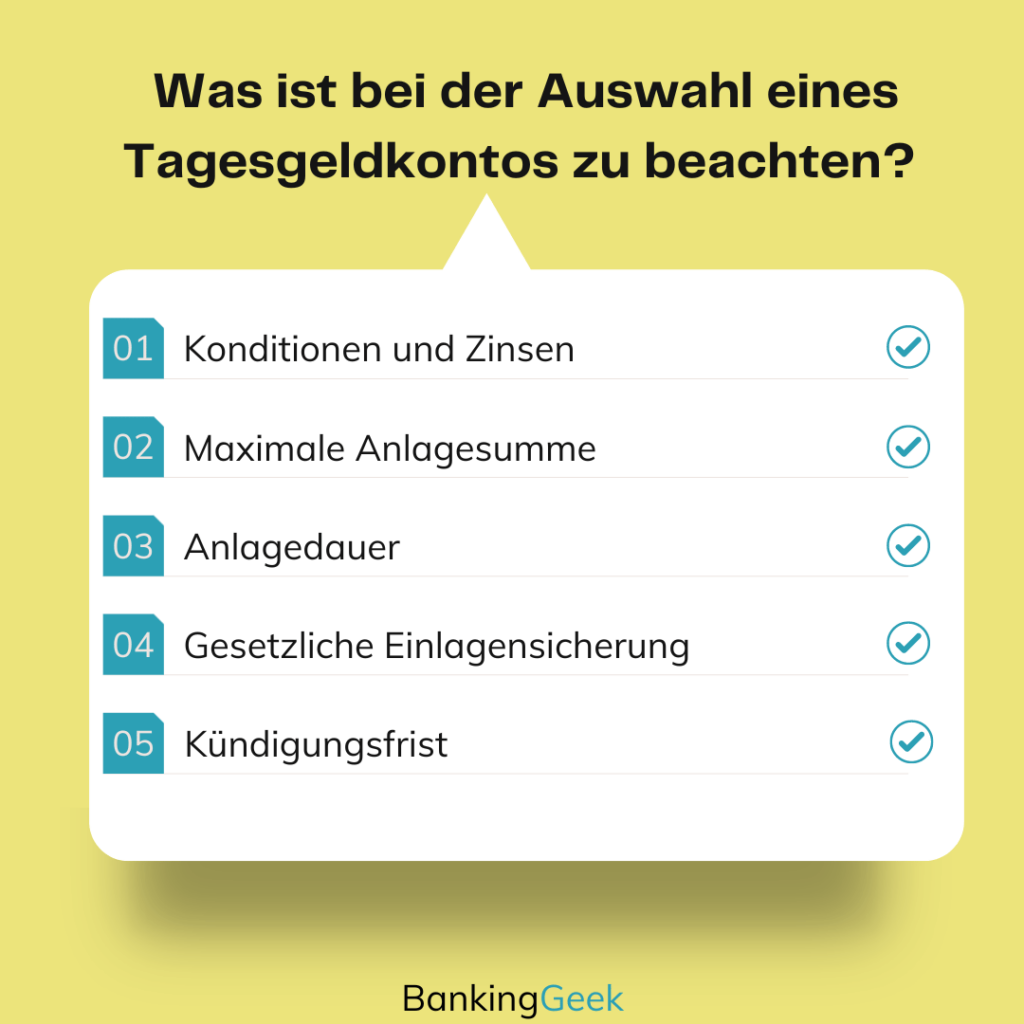

Was solltest du bei der Auswahl eines Tagesgeldkontos beachten?

Bei der Auswahl eines Tagesgeldkontos musst du das Produkt und dessen Leistungsumfang genau prüfen, um ein Konto zu finden, das zu dir passt. Achte insbesondere auf Zinsen, die sich am EZB-Leitzins orientieren sollten und regelmäßig angepasst werden, um von steigenden Zinssätzen zu profitieren. Trotz aktuell niedriger Zinsen, die hinter der Inflation zurückbleiben, kann ein Tagesgeldkonto sinnvoll sein.

Informiere dich über die maximale Anlagesumme, besonders wenn du hohe Beträge anlegen möchtest, und erwäge gegebenenfalls die Aufteilung deines Ersparten auf mehrere Konten. Die Anlagedauer ist in der Regel flexibel, vergleiche aber die Konditionen verschiedener Banken.

Wichtig ist auch die gesetzliche Einlagensicherung, die bis zu 100.000 € absichert – bei höheren Beträgen könnte eine Aufteilung auf mehrere Konten sinnvoll sein. Schließlich solltest du die Kündigungsfrist beachten, da eine kurze Frist dir Flexibilität bei der Kündigung bietet.

Welche Gebühren fallen für ein Tagesgeldkonto an?

Für Tagesgeldkonten fallen folgende Gebühren für Kontoführung und Karten an:

| Girokonto | Kontoführungsgebühren | Girocard | Debitkarte | Kreditkarte |

|---|---|---|---|---|

| comdirect Girokonto Aktiv | 0 € | 1 € | 0 € | - |

| Consorsbank Girokonto Essential | 0 € | 0 € | 0 € | - |

| norisbank Top-Girokonto | 0 € | 0 € | 0 € | 0 € |

| C24 Smart | 0 € | 0 € | 0 € | - |

| comdirect Girokonto Extra | 2,90 € | 1 € | 0 € | 0 € |

| comdirect Girokonto Plus | 9,90 € | 1 € | 0 € | 0 € |

| Deutsche Bank AktivKonto | 6,90 € | 0 € | 0 € | 6,85 € |

| Deutsche Bank BestKonto | 13,90 € | 0 € | 0 € | 0 € |

Wie kann ich ein Tagesgeldkonto eröffnen?

Ein Tagesgeldkonto zu eröffnen bedeutet, die passende Bank auszuwählen, einen Antrag auszufüllen, die Identität zu bestätigen und anschließend das Konto zu nutzen. Jeder dieser Schritte ist essenziell für eine erfolgreiche Kontoeröffnung.

- Bank auswählen: Vergleiche die Konditionen und Zinsen verschiedener Banken, um die beste Option für dich zu finden.

- Antrag ausfüllen: Fülle den Online-Antrag auf der Webseite der ausgewählten Bank mit deinen persönlichen Daten aus.

- Identität bestätigen: Nutze das PostIdent- oder VideoIdent-Verfahren, um deine Identität gegenüber der Bank nachzuweisen.

- Konto nutzen: Nach erfolgreicher Verifizierung und Kontoerstellung kannst du Geld auf das Tagesgeldkonto überweisen und von den Zinsen profitieren.

Vor- und Nachteile eines Tagesgeldkontos

Die Vor- und Nachteile eines Tagesgeldkontos umfassen einerseits die jederzeitige Verfügbarkeit deines Geldes, die Möglichkeit, von steigenden Zinsen zu profitieren, die Sicherheit deiner Einlagen bis 100.000 € und die Abwesenheit eines Mindestanlagebetrags. Andererseits ist die Verzinsung im Vergleich zum Festgeld schlechter, und bei Anlagen über 100.000 € greift die Einlagensicherung nicht mehr.

Vorteile von Tagesgeldkonten:

- Du hast jederzeit Zugriff auf dein Geld.

- Die Chance, von steigenden Zinsen zu profitieren, steht dir offen.

- Deine Einlagen sind bis zu 100.000 € sicher.

- Es gibt keinen Mindestanlagebetrag, was Flexibilität bietet.

- Die unbegrenzte Laufzeit erlaubt langfristige Flexibilität.

Nachteile von Tagesgeldkonten:

- Die Verzinsung ist niedriger als bei Festgeld.

- Für Anlagen über 100.000 € bietet die Einlagensicherung keinen Schutz.

Weitere Informationen über Tagesgeldkonten

Welches ist das beste Tagesgeldkonto?

Laut unserem Test sind die besten 8 Tagesgeldkonten: das comdirect Girokonto Aktiv, das Consorsbank Girokonto Essential, das C24 Smart, das norisbank Top-Girokonto, das comdirect Girokonto Plus, das comdirect Girokonto Extra, das DKB Kostenloses Girokonto und das Deutsche Bank BestKonto.

| Girokonto | Bewertung |

|---|---|

| comdirect Girokonto Aktiv | 4.6 ★★★★☆ |

| Consorsbank Girokonto Essential | 4.5 ★★★★☆ |

| C24 Smart | 4.3 ★★★★☆ |

| norisbank Top-Girokonto | 4.3 ★★★★☆ |

| comdirect Girokonto Plus | 4.2 ★★★★☆ |

| comdirect Girokonto Extra | 4.2 ★★★★☆ |

| DKB Kostenloses Girokonto | 4.1 ★★★★☆ |

| Deutsche Bank BestKonto | 4.1 ★★★★☆ |

Lohnt sich ein Tagesgeldkonto?

Ob sich ein Tagesgeldkonto lohnt, hängt von deinen finanziellen Zielen ab. Es bietet Sicherheit und Flexibilität, jedoch keine hohen Zinsen für schnelle Gewinne.

- Ein Tagesgeldkonto ist eine sichere und flexible Form der Geldanlage, ideal für vorübergehende Anlagen.

- Es ermöglicht den Aufbau einer soliden Rücklage mit jederzeitigem Zugriff auf das Geld.

- Im Vergleich zum Festgeldkonto ist der Betrag nicht zeitlich gebunden, und regelmäßige Einzahlungen sind möglich.

- Für große oder schnelle Gewinne ist es allerdings nicht geeignet, da Aktien oder ETFs langfristig höhere Renditen bieten können, aber auch ein Verlustrisiko bergen.

Festgeld oder Tagesgeld: Was sollte ich wann wählen?

Wenn du dich fragst, ob du ein Tagesgeldkonto oder ein Festgeldkonto wählen solltest, hängt die Antwort von deinen finanziellen Zielen und Bedürfnissen ab. Ein Festgeldkonto bietet in der Regel höhere Zinsen und eignet sich für kurzfristige Anlagen, da während des festgelegten Zeitraums kein Zugriff auf das Geld möglich ist. Das bringt dir Sicherheit, aber weniger Flexibilität.

Andererseits bietet dir ein Tagesgeldkonto den Vorteil ständiger Verfügbarkeit deiner Ersparnisse, auch wenn es niedrigere Zinsen hat als das Festgeldkonto. Es eignet sich mehr für diejenigen, die jederzeit auf ihr Geld zugreifen wollen und trotzdem etwas mehr Zinsen als mit einem Girokonto verdienen möchten.

Kann ein Tagesgeldkonto auch für Kinder eröffnet werden?

Ja, ein Tagesgeldkonto kann auch für Kinder eröffnet werden, es bedarf allerdings der Zustimmung der Eltern. Diese Kontoform eignet sich vor allem zum Sparen und nicht für den täglichen Zahlungsverkehr. Während das Geld auf einem variablen Zinssatz angelegt wird, ist jederzeit Zugriff auf die Ersparnisse möglich. So können Kinder früh den Umgang mit Geld lernen und erste Sparerfahrungen sammeln. Das Tagesgeldkonto eignet sich hier gut als Ergänzung zum regulären Kinderkonto.

Ist es sinnvoll, als Student ein Tagesgeldkonto zu führen?

Als Student kann ein Tagesgeldkonto eine sinnvolle Ergänzung zum Studentenkonto sein. Es bietet größere Zinserträge und ist flexibel, da du jederzeit auf dein Erspartes zugreifen kannst. Allerdings sind die Gewinne nicht so hoch wie bei Aktien oder ETFs und es eignet sich weniger zur Altersvorsorge.

Was ist der Unterschied zwischen Tagesgeld und Festgeld?

Der Unterschied zwischen Tagesgeld und Festgeld liegt in deren Verfügbarkeit und der Gestaltung der Zinsen. Tagesgeldkonten bieten flexibel veränderliche Zinsen und ermöglichen es dir, jederzeit auf dein Geld zuzugreifen. Hierbei kannst du frei über dein Geld verfügen, Geld einzahlen oder abheben, ohne auf Fristen achten zu müssen.

Im Gegensatz dazu ist bei Festgeldkonten das Geld für einen vordefinierten Zeitraum fest angelegt und du kannst während dieser Laufzeit nicht auf dieses Geld zugreifen. Festgeldkonten bieten höhere Zinsen, die für die gesamte Dauer der Anlage festgeschrieben sind, was bedeutet, dass die Zinsen im Zeitraum der Anlage nicht variieren.

Kann ich mein Gehalt auch auf einem Tagesgeldkonto empfangen?

Ja, du kannst dein Gehalt auf einem Tagesgeldkonto empfangen und es so quasi als Gehaltskonto nutzen. Das Tagesgeldkonto ist allerdings hauptsächlich zum Sparen gedacht und nicht für den alltäglichen Zahlungsverkehr ausgelegt. Daher ergeben sich Vorteile wie variable Zinsen und jederzeitiger Zugriff auf das Geld. Es existieren jedoch auch Nachteile wie geringere Verzinsung im Vergleich zu anderen Anlageformen.

Häufig gestellte Fragen und Antworten zum Tagesgeldkonto

Diese Fragen sind für dich mitunter interessant, wenn du mit dem Gedanken spielst, ein Tagesgeldkonto zu eröffnen. Hier ist es dir möglich, dich über häufig recherchierte Themengebiete schlau zu machen.

Gibt es Tagesgeldkonten ohne SCHUFA?

Wie funktioniert die Zinsausschüttung bei einem Tagesgeldkonto?

Wie wirken sich Zinsschwankungen auf mein Tagesgeldkonto aus?

Müssen die Zinsen meines Tagesgeldkontos versteuert werden?

Welche Alternativen gibt es zum herkömmlichen Tagesgeldkonto?

Wie sicher ist ein Tagesgeldkonto?

Sollte ein Tagesgeldkonto für Ersparnisse für die Altersvorsorge genutzt werden?

Mehr zum Autor:

Max Benz hat einen Master of Science-Abschluss in Betriebswirtschaftslehre an der TU Dresden absolviert und ist Geschäftsführer von BankingGeek, einer Marke der LBC FInance UG. Er liebt es, die besten Finanzprodukte aller Art, wie Girokonten, Geschäftskonten, Kredite und Kreditkarten, zu finden.